Szkolenie: AML a obowiązki w zakresie przeciwdziałania praniu pieniędzy – szkolenie praktyczne

Najważniejsze informacje

Długość szkolenia: 6 godz.

Prowadzący: Anna Ziemnicka-Milej

Program

Pranie pieniędzy. Zagadnienia wstępne

- Zdefiniowanie zjawiska

- Kto i jak pierze pieniądze?

- Przyczyny prania pieniędzy

- Proces prania pieniędzy

– Wprowadzenie gotówki do obrotu

– Maskowanie gotówki

– Wyjaśnienie pochodzenia gotówki - Proste mechanizmy prania pieniędzy

- Mieszanie „brudnych” pieniędzy z legalnymi

- Skala zjawiska prania pieniędzy

Pranie pieniędzy – normy prawne i definicje

- Instytucja obowiązana

- Beneficjent rzeczywisty (w tym przykłady)

- Osoba zajmująca eksponowane stanowisko polityczne (PEP)

- Generalny Inspektor Informacji Finansowej (GIIF)

- Klient

- Stosunki gospodarcze

- Transakcja okazjonalna

Instytucja obowiązana – praktyka

- W jakich sytuacjach dealer staje się instytucją obowiązaną?

– Usługi księgowe

– Nadprogowe transakcje gotówkowe

– Ubezpieczenia na życie

– Działalność na rzecz spółek lub trustów (m.in. zapewnianie siedziby, adresu prowadzenia działalności, adresu korespondencyjnego innym podmiotom) - Podstawowe obowiązki instytucji obowiązanej

- Jak długo utrzymuje się status instytucji obowiązanej?

- Jak utracić status instytucji obowiązanej i kiedy jest to możliwe?

Centralny Rejestr Beneficjentów Rzeczywistych

- Dane podlegające ujawnieniu w CRBR

- Zasady prawidłowego określania beneficjenta rzeczywistego

- Termin na dokonanie zgłoszenia

- Kary

- Zgłoszenie do CRBR

- Zmiana danych

- Zasady raportowania rozbieżności

Sankcje i odpowiedzialność

- Kto odpowiada za AML?

- Odpowiedzialność za naruszenie obowiązków AML

– Instytucja obowiązana

– AML Officer / AML Deputy

– Każdy pracownik i współpracownik odpowiedzialny za AML

Ocena ryzyka prania pieniędzy i środki bezpieczeństwa finansowego

A. Ogólna ocena ryzyka prania pieniędzy i finansowania terroryzmu

- Rodzaje zagrożeń

– Usługi księgowe

– Transakcje gotówkowe - Ryzyko początkowe

- Podatność

- Ryzyko końcowe

B. Środki bezpieczeństwa finansowego

- Czym są środki bezpieczeństwa finansowego – zakres środków bezpieczeństwa finansowego, kiedy i jak je stosować?

- Przesłanki stosowania środków bezpieczeństwa finansowego

- Identyfikacja oraz weryfikacja klienta (osoby działającej w imieniu klienta)

- Identyfikacja i weryfikacja beneficjenta rzeczywistego

– Oświadczenie o strukturze własnościowej klienta - Status PEP

- Ocena stosunków gospodarczych i ich bieżące monitorowanie

- Środki bezpieczeństwa finansowego:

– Standardowe

– Uproszczone

– Wzmożone - Kiedy nie przeprowadzać transakcji?

- Dokumentowanie zastosowania środków bezpieczeństwa finansowego

– Ocena ryzyka związanego z nawiązaniem stosunków/przeprowadzeniem transakcji z potencjalnym klientem

– Okresowa ocena ryzyka klienta lub inne formy monitoringu - Zalecane narzędzia do oceny ryzyka i źródła danych ustalanych i weryfikowanych w ramach środków bezpieczeństwa finansowego

- Stosowanie środków bezpieczeństwa finansowego a RODO

- Czas przechowywania dokumentacji

- Brak możliwości zastosowania środków bezpieczeństwa finansowego

Wewnętrzne procedury

- Elementy procedury i dokumentacji AML

- Wdrożenie procedury i akceptacja przez kadrę kierowniczą

- Zapoznanie pracowników z procedurą i obowiązek szkoleniowy

- Ochrona pracowników raportujących do GIIF oraz innych osób realizujących w praktyce AML, w tym wzmocnienie prawne tzw. sygnalistów – obowiązek wprowadzenia procedury anonimowego zgłaszania naruszeń

Raportowanie do GIIF

- Transakcje nadprogowe

- Transakcje podejrzane

– Typowanie

– Środki zaradcze - Rozbieżności CRBR

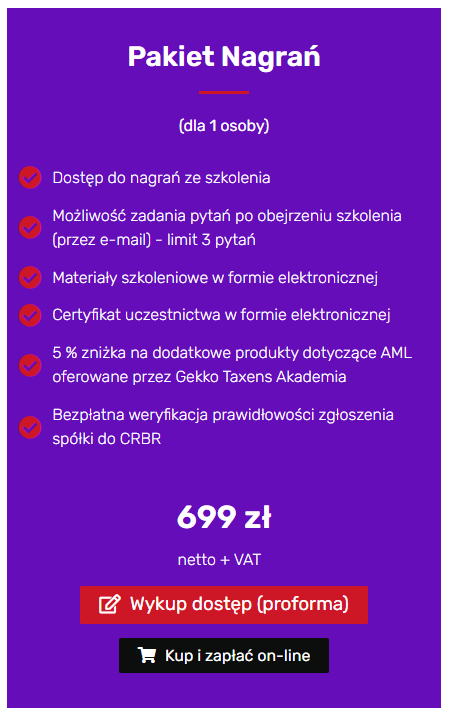

Dostępne pakiety

Prowadząca

Anna Ziemnicka-Milej

Partner i adwokat w Gekko Taxens. Zajmuje się obsługą sporów sądowych, postępowaniami karnymi skarbowymi oraz sprawami z zakresu prawa własności intelektualnej, w szczególności prawem autorskim.

Współpracuje z dealerami, świadcząc pomoc prawną m.in. w zakresie RODO, przepisów o przeciwdziałaniu praniu pieniędzy (AML) i zagadnień związanych z ochroną środowiska, w tym w odniesieniu do ustawy o recyklingu pojazdów.