EDYCJA 2024

Estoński CIT — odpowiedzi na 83 najnowsze pytania

Dlaczego warto wykupić dostęp?

O szkoleniu

Wykupując dostęp do praktycznego szkolenia „Estoński CIT — odpowiedzi na 83 najnowsze pytania (edycja 2024)”, możesz uzyskać:

- Dostęp do nagrania sesji głównej szkolenia oraz sesji pytań i odpowiedzi (ponad 6,5 godz. nagrań)

- Możliwość uzyskania odpowiedzi na 4 pytania zadane po szkoleniu

-

Arkusze Excel do wyliczenia CIT i PIT

(wypłata dywidendy) i ukrytych zysków

-

Dostęp do części szkolenia dotyczącej wypełniania deklaracji

CIT-8E - Dostęp do archiwum szkoleń o estońskim CIT – w pakiecie kompleksowym

- Certyfikat uczestnictwa w formie elektronicznej lub papierowej

Formuła szkolenia:

Cześć główna szkolenia

7.02.2024 r., 10:00-14:30

(online)

„Estoński CIT – odpowiedzi na 83 najnowsze pytania”

Deklaracja CIT-8E

7.02.2024 r., 15:00-16:00

(online)

„Wypełnianie deklaracji CIT-8E krok po kroku”

Sesja pytań i odpowiedzi

12.02.2024 r., 11:00-13:00

(online)

Odpowiedzi na pytania zadane przez Uczestników

Estoński CIT 2024 w wersji instant

Bezpłatny webinar z odpowiedziami na 5 powtarzających się pytań księgowych

- Ukryte zyski – od kwoty brutto?

- Ukryte zyski – kiedy naliczamy?

- Ukryte zyski – co z wynajmem nieruchomości?

- Nie ma kilometrówki, jest podatek? Najnowsza, korzystna interpretacja

- Przejście na estoński CIT w trakcie roku – do kiedy trzeba sporządzić sprawozdanie? Bonus – pułapka na księgowych i praktyczne doświadczenia z kontroli podatkowej.

Uzyskaj bezpłatny dostęp. Podaj adres e-mail, na który mamy wysłać dostęp do webinaru.

Sprawdź, jakie zagadnienia wybraliśmy

Program

Część 1. Samochód na estońskim CIT

Część 2. Ukryte zyski i wydatki niezwiązane z działalnością gospodarczą – przypadki inne niż samochody

23. Najem nieruchomości – aktualne orzecznictwo

24. Faktury od wspólników – usługi, zakup towarów

25. Najem nieruchomości od powiązanych spółek

26. Ponoszenie prywatnych kosztów wspólników przez spółkę i zwroty

27. Aktywa ruchome inne niż samochody

28. ZFŚS

29. Wynagrodzenie prokurenta

30. Alkohol i inne prezenty dla kontrahentów

31. Wieńce pogrzebowe, kwiaty na dzień kobiet

32. Prezenty i inne świadczenia pracownicze, takie jak:

– Przekazanie czekolad (słodyczy) z okazji urodzin pracownika

– Przekazanie upominku z okazji ważnego wydarzenia w życiu pracownika (ślub, urodziny dziecka)

– Przekazanie wartościowego upominku z okazji długoletniego stażu pracy w firmie

– Przekazanie upominku z okazji przejścia na emeryturę

– Przekazanie upominku z okazji odejścia z pracy – wypowiedzenie pracownika – liczymy, że wróci…

– Przekazanie świątecznej butelki wina/szampana

33. Finansowanie uprawiania sportu przez pracowników

34. Własna praca pracowników firmy wykorzystana na potrzeby udziałowców

35. Umorzenie udziałów

36. Nieodliczony VAT zagraniczny i zwrot zagranicznego VAT

37. Odprzedaż towaru wspólnikowi po cenie nierynkowej

38. Pożyczki – aktualna praktyka

39. Pożyczki sprzed wejścia na EC

40. Finansowanie inne niż pożyczki – kredyt kupiecki

41. Odpisy aktualizujące i rezerwy

42. PFRON

43. Ubezpieczenie grupowe pracowników

44. Finansowanie dłużne spoza grupy

45. Opłaty sądowe

46. Spisanie nadpłat i niedopłat dla firm niepowiązanych

47. Koszty kar umownych i odszkodowań

48. Koszty związane z rekompensowaniem kontrahentom usterek

49. Kara od NFZ nałożona na placówkę medyczną tytułem niesłusznie zrefundowanych recept

50. Bony podarunkowe dla zarządu

51. Niedobory inwentaryzacyjne

52. Karty sportowe dla zleceniobiorców

53. Paragony bez NIP

54. Prezenty dla współpracowników otrzymane od kontrahentów

55. Łódź przeznaczona do celów firmy i prywatnych celów właścicieli

56. Odsetki od opłat publicznoprawnych

57. Zagraniczny wyjazd prezesa spółki

58. Zakup domu – na mieszkanie i biuro

59. Garnitur dla prezesa

60. Ukryte zyski a PIT u odbiorcy świadczenia

61. Darowizny

62. Gwarancje dla podmiotów powiązanych

63. Przelew na rachunek spoza białej listy

64. Wyceny (walut, zobowiązań)

65. Różnice kursowe od VAT

66. Sponsoring

67. Wynagrodzenia dla dzieci właściciela

Część 3. Pozostałe zagadnienia

Część 4. Zatrudnienie i wynagrodzenia – kalkulacje

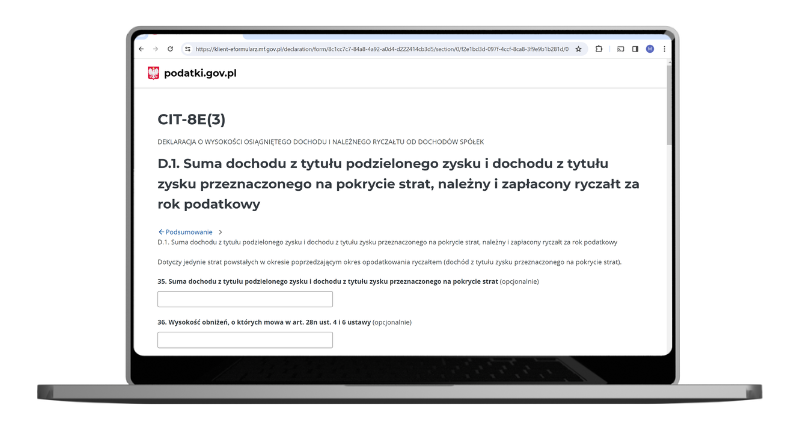

Część 5. Wypełnianie deklaracji CIT-8E krok po kroku

Deklaracja CIT-8E krok po kroku

Po zakończeniu części głównej szkolenia prowadzący, Bartosz Mazur, przechodzi krok po kroku – wspólnie z Uczestnikami – przez deklarację CIT-8E (3) i omawia wskazówki dotyczące wypełniania poszczególnych sekcji i pól deklaracji, a także wskazuje, które pozycje nie wymagają uzupełnienia.

Uwaga! Możliwość udziału w tej części szkolenia mają wyłącznie Uczestnicy,

którzy wybierają pakiet kompleksowy.

Czego dowiesz się podczas szkolenia?

W części 1. „Estoński CIT w obowiązującym stanie prawnym”:

1

Jak dokonać zmiany formy opodatkowania na estoński CIT – od początku 2023 r. lub w trakcie roku?

2

Jakie obowiązki księgowe pojawią się „na wejściu” do systemu estońskiego?

3

Jak prowadzić ewidencję i analitykę księgową po zmianie systemu opodatkowania? Czy konieczna będzie zmiana planu kont?

4

Jakie nowe obowiązki (w związku ze zmianą formy opodatkowania) pojawią się po stronie spółki oraz jej właścicieli? Jak je poprawnie realizować?

5

Czym różnią się koszty niestanowiące kosztów uzyskania przychodu (NKUP) od „ukrytych zysków” i „wydatków niezwiązanych z działalnością gospodarczą”?

6

Jak poprawnie wypełnić obowiązki związane m.in. ze sprawozdaniami finansowymi, cenami transferowymi i podatkiem u źródła w przypadku spółki na estońskim CIT?

W części 2. „Zmiany od 1.01.2023 r. i nowe wskazówki praktyczne”:

1

Jakie zmiany przepisów dotyczących estońskiego CIT przewiduje Polski Ład 2.0 obowiązujący od 1.01.2023 r.?

2

Co wynika z aktualnego podejścia organów podatkowych i sądów do wydatków dotyczących samochodów ponoszonych przez spółki na estońskim CIT?

3

Jak kształtuje się aktualna praktyka w zakresie „problematycznych” wydatków, m.in. spotkań z pracownikami, na alkohol, reprezentację, odsetki czy kary?

4

Prawidłowość którego sposobu kalkulacji obciążeń podatkowych w systemie estońskim potwierdzają organy podatkowe i jaki ma to wpływ na wysokość efektywnego opodatkowania?

5

Jakie są podobieństwa i różnice pomiędzy estońskim CIT a fundacją rodzinną? Czy obie konstrukcje można łączyć?

6

Jakich działań unikać w przypadku udzielania pożyczek i wzajemnego finansowania przez spółki na estońskim CIT?

Sprawdź, kto prowadzi szkolenie

O prowadzących

Bartosz Mazur

Doradca podatkowy i partner w Gekko Taxens. Zajmuje się głównie podatkami dochodowymi. W przeszłości pracował jednak również w działach zajmujących się podatkiem VAT, dzięki czemu zdobył wszechstronną wiedzę, pozwalającą na kompleksową obsługę klientów.

Specjalizuje się w szczególności w doradztwie dla firm z branży motoryzacyjnej, leasingowej, farmaceutycznej, IT i nieruchomości.

Mateusz Wrzosek

Starszy konsultant, doradca podatkowy w Gekko Taxens Doradztwo Podatkowe. Doświadczenie zdobywał m.in. w dziale księgowym spółki outsourcingowej, dzięki czemu łączy kompetencje księgowe z podatkowymi.

Zajmuje się głównie podatkiem dochodowym od osób prawnych, m.in. przygotowywaniem opinii podatkowych, pism procesowych oraz przeglądami podatkowymi.

Przed dokonaniem zgłoszenia i wyborem pakietu szkoleniowego zachęcamy do przeprowadzenia testu wiedzy – w formie quizu – wskazującego obszary przepisów dotyczących estońskiego CIT, w których warto uzupełnić wiedzę. Test jest formą zabawy, a wyniki w żaden sposób nie są przez nas przetwarzane ani udostępniane. Quiz jest też anonimowy.

Dopasuj szkolenie do swoich potrzeb i sprawdź...

Dostępne pakiety nagrań i formy płatności

Estoński CIT - szkolenie kompleksowe

- Dostęp do nagrań głównej części szkolenia

- Dostęp do nagrań części szkolenia dotyczącej wypełniania deklaracji CIT-8E

- Możliwość uzyskania odpowiedzi na 4 pytania zadane po szkoleniu (e-mail)

- Dostęp do nagrań ze szkolenia - nielimitowany

- EKO materiały szkoleniowe (w formie pdf)

- Certyfikat w formie elektronicznej

- Certyfikat w formie papierowej*

- Dostęp do 4 archiwalnych szkoleń o estońskim CIT (przez 30 dni)

- Arkusz Excel do wyliczania CIT i PIT w związku z wypłatą dywidendy

- Arkusz Excel do wyliczenia ukrytego zysku w związku z użytkowaniem samochodu

- Arkusz Excel do wyliczenia ukrytego zysku - wynagrodzenie właściciela z etatu

599 zł

netto + VAT

Estoński CIT - odpowiedzi na 83 najnowsze pytania

- Dostęp do nagrań głównej części szkolenia

- Dostęp do nagrań części szkolenia dotyczącej wypełniania deklaracji CIT-8E

- Możliwość uzyskania odpowiedzi na 2 pytania zadane po szkoleniu (e-mail)

- Dostęp do nagrań ze szkolenia - na 30 dni

- EKO materiały szkoleniowe (w formie pdf)

- Certyfikat w formie elektronicznej

- Certyfikat w formie papierowej*

- Dostęp do 4 archiwalnych szkoleń o estońskim CIT (przez 30 dni)

- Arkusz Excel do wyliczania CIT i PIT w związku z wypłatą dywidendy

- Arkusz Excel do wyliczenia ukrytego zysku w związku z użytkowaniem samochodu

- Arkusz Excel do wyliczenia ukrytego zysku - wynagrodzenie właściciela z etatu

479 zł

netto + VAT

Wypełnianie deklaracji

CIT-8E

- Dostęp do nagrań głównej części szkolenia

- Dostęp do nagrań części szkolenia dotyczącej wypełniania deklaracji CIT-8E

- Możliwość uzyskania odpowiedzi na 2 pytania zadane po szkoleniu (e-mail)

- Dostęp do nagrań ze szkolenia - na 60 dni

- EKO materiały szkoleniowe (w formie pdf)

- Certyfikat w formie elektronicznej

- Certyfikat w formie papierowej*

- Dostęp do 4 archiwalnych szkoleń o estońskim CIT (przez 30 dni)

- Arkusz Excel do wyliczania CIT i PIT w związku z wypłatą dywidendy

- Arkusz Excel do wyliczenia ukrytego zysku w związku z użytkowaniem samochodu

- Arkusz Excel do wyliczenia ukrytego zysku - wynagrodzenie właściciela z etatu

249 zł

netto + VAT

* Na życzenie Uczestnika

Wykupując dostęp do szkolenia, pozyskasz wartościową wiedzę.

Formularz zgłoszeniowy

Administratorem danych osobowych jest Gekko Taxens Akademia sp. z o.o. z siedzibą w Warszawie przy ul. Twardej 18. Informacje na temat ochrony i przetwarzania danych osobowych zawarte są w Informacji o ochronie danych osobowych. Przysługuje Pani/Panu prawo wglądu w swoje dane oraz ich poprawiania, a także cofnięcie zgody na przetwarzanie danych osobowych w dowolnym momencie. W tym celu prosimy o kontakt pod adresem: daneosobowe@gtakademia.pl

Masz pytania? Jesteśmy do Twojej dyspozycji

Kontakt